Zarządzanie ryzykiem podatkowym u naszych Klientów jest istotnym elementem oferowanego przez nas wsparcia. Zapraszamy do zapoznania się ze szczegółami.

Nowe obowiązki w zakresie podatku u źródła (WHT)

Już od 1 stycznia 2019 roku obowiązują znowelizowane przepisy nakładające dodatkowe obowiązki dokumentacyjne w zakresie podatku u źródła. Dotychczasowe regulacje dotyczące tego podatku obligują polskie spółki dokonujące wypłat należności na rzecz zagranicznych podmiotów do pobierania zryczałtowanego podatku dochodowego od wartości wypłacanych kwot. Stawka zależy od rodzaju dokonywanej płatności (co do zasady 19% lub 20%).

Gama wypłat objętych WHT jest szeroka, gdyż obejmuje nie tylko przychody z odsetek, praw autorskich, świadczeń doradczych, ale również np. wynagrodzenia za świadczone usługi działalności rozrywkowej. Co istotne, podatkiem zostały objęte również wypłacane dywidendy (w przypadku dywidend stopa podatkowa wynosi 19%). Ustawy o podatku dochodowym przewidują możliwość zastosowania niższej stopy procentowej lub zwolnienia z obowiązku pobrania podatku w przypadku posiadania przez płatnika certyfikatu rezydencji poświadczającego państwo rejestracji zagranicznego odbiorcy wypłat. Dodatkowo, do zastosowania niższej stawki lub zwolnienia mogą być niezbędne również dodatkowe dokumenty. Co do zasady, certyfikat upoważnia do zastosowania przepisów wynikających z konkretnej umowy o unikaniu podwójnego opodatkowania.

Istotną zmianą, która zaczyna obowiązywać od 1 lipca 2019 r. (przy czym w przypadku podatników podatku dochodowego od osób prawnych odroczono termin wejścia w życie zmian na 1 stycznia 2020 r.), jest wprowadzenie dodatkowego obowiązku dokumentacyjnego dla wypłat należności do jednego podmiotu zrealizowanych w trakcie jednego roku podatkowego, których łączna wartość będzie wyższa niż 2 miliony PLN. Niezastosowanie się do wprowadzanych przepisów będzie automatycznie skutkować koniecznością odprowadzenia zobowiązania podatkowego wyliczonego przy pomocy stawki 20%.

Do obecnego stanu prawnego zostaje wprowadzony obowiązek składania przez płatnika oświadczenia o posiadaniu niezbędnej dokumentacji potwierdzającej możliwość skorzystania ze zwolnienia lub uprawniającej do zastosowania regulacji wynikających z umów o unikaniu opodatkowania. Warto zaznaczyć, iż przedmiotowe oświadczenie nie może zostać złożone później niż w dniu dokonania wypłaty należności. Oświadczenia będą obowiązywały jedynie czasowo, a więc kolejne wypłaty będą mogły powodować ponowne powstanie obowiązku informacyjnego.

W składanym oświadczeniu podatnik powinien dodatkowo zapewnić organ podatkowy, iż nie posiada informacji uniemożliwiających skorzystanie z bardziej preferencyjnych zasad opodatkowania. Co również istotne, został wprowadzony (już od początku 2019 roku) obowiązek dochowania należytej staranności przy weryfikacji możliwości zastosowania zwolnienia lub obniżenia stawki podatku. Warto zaznaczyć, iż wspomniana należyta staranność nie została dokładnie zdefiniowana w przepisach. Legislator zaznaczył jedynie, iż konieczne jest ujęcie przy weryfikacji charakteru oraz skali działalności podmiotu.

Dodatkowym czynnikiem silnie komplikującym rozliczenia WHT jest zmiana definicji rzeczywistego właściciela otrzymywanych wypłat. W szczególności, koniecznym jest również złożenie oświadczenia o byciu rzeczywistym właścicielem przychodów (beneficial owner), który będzie mógł w konsekwencji zastosować zwolnienie.

Początkowo, przepisy nakładające nowe obowiązki dokumentacyjne miały zostać wprowadzone wraz z rozpoczęciem roku kalendarzowego 2019. Termin, od którego zaczną one obowiązywać, został jednak zmodyfikowany przez Ministra Finansów w rozporządzeniu z dnia 31 grudnia 2018 r. Zgodnie z rozporządzeniem, obowiązek posiadania dodatkowych oświadczeń zacznie obowiązywać z dniem 1 lipca 2019 r., przy czym został on zmodyfikowany kolejnym rozporządzeniem na 1 stycznia 2020 r. (dla podatników podatku dochodowego od osób prawnych). Pomimo znacznie wydłużonego terminu, nadal wiele firm nie jest przygotowana na posiadanie szerszej dokumentacji. Co jednak szczególnie istotne, wszystkie podmioty są już zobowiązane do stosowania procedury należytej staranności w weryfikowaniu uprawnień do zastosowania obniżonej stawki podatku u źródła.

Już od 1 lipca 2019 roku zaczną obowiązywać znowelizowane przepisy nakładające dodatkowe obowiązki dokumentacyjne w zakresie podatku u źródła. Dotychczasowe regulacje dotyczące tego podatku obligują polskie spółki dokonujące wypłat należności na rzecz zagranicznych podmiotów do pobierania zryczałtowanego podatku dochodowego od wartości wypłacanych kwot. Stawka zależy od rodzaju dokonywanej płatności (co do zasady 19% lub 20%).

Gama wypłat objętych WHT jest szeroka, gdyż obejmuje nie tylko przychody z odsetek, praw autorskich, świadczeń doradczych, ale również np. wynagrodzenia za świadczone usługi działalności rozrywkowej. Co istotne, podatkiem zostały objęte również wypłacane dywidendy (w przypadku dywidend stopa podatkowa wynosi 19%). Ustawa o podatku dochodowym przewiduje możliwość zastosowania niższej stopy procentowej lub zwolnienia z obowiązku pobrania podatku w przypadku posiadania przez płatnika certyfikatu rezydencji poświadczającego państwo rejestracji zagranicznego odbiorcy wypłat. Dodatkowo, do zastosowania niższej stawki lub zwolnienia mogą być niezbędne również dodatkowe dokumenty. Co do zasady, certyfikat upoważnia do zastosowania przepisów wynikających z konkretnej umowy o unikaniu podwójnego opodatkowania.

Istotną zmianą, która zacznie obowiązywać od 1 lipca 2019 r., jest wprowadzenie dodatkowego obowiązku dokumentacyjnego dla wypłat należności do jednego podmiotu zrealizowanych w trakcie jednego roku podatkowego, których łączna wartość będzie wyższa niż 2 miliony PLN. Niezastosowanie się do wprowadzanych przepisów będzie automatycznie skutkować koniecznością odprowadzenia zobowiązania podatkowego wyliczonego przy pomocy stawki 20%.

Do obecnego stanu prawnego zostaje wprowadzony obowiązek składania przez płatnika oświadczenia o posiadaniu niezbędnej dokumentacji potwierdzającej możliwość skorzystania ze zwolnienia lub uprawniającej do zastosowania regulacji wynikających z umów o unikaniu opodatkowania. Warto zaznaczyć, iż przedmiotowe oświadczenie nie może zostać złożone później niż w dniu dokonania wypłaty należności. Oświadczenia będą obowiązywały jedynie czasowo, a więc kolejne wypłaty będą mogły powodować ponowne powstanie obowiązku informacyjnego.

W składanym oświadczeniu podatnik powinien dodatkowo zapewnić organ podatkowy, iż nie posiada informacji uniemożliwiających skorzystanie z bardziej preferencyjnych zasad opodatkowania. Co również istotne, został wprowadzony (już od początku 2019 roku) obowiązek dochowania należytej staranności przy weryfikacji możliwości zastosowania zwolnienia lub obniżenia stawki podatku. Warto zaznaczyć, iż wspomniana należyta staranność nie została dokładnie zdefiniowana w przepisach. Legislator zaznaczył jedynie, iż konieczne jest ujęcie przy weryfikacji charakteru oraz skali działalności podmiotu.

Dodatkowym czynnikiem silnie komplikującym rozliczenia WHT jest zmiana definicji rzeczywistego właściciela otrzymywanych wypłat. W szczególności, koniecznym będzie również złożenie oświadczenia o byciu rzeczywistym właścicielem przychodów (beneficial owner), który będzie mógł w konsekwencji zastosować zwolnienie.

Początkowo, przepisy nakładające nowe obowiązki dokumentacyjne miały zostać wprowadzone wraz z rozpoczęciem obecnego roku kalendarzowego. Termin od którego zaczną one obowiązywać został jednak zmodyfikowany przez Ministra Finansów w rozporządzeniu z 31 grudnia 2018 r. Zgodnie z rozporządzeniem, obowiązek posiadania dodatkowych oświadczeń zacznie obowiązywać z dniem 1 lipca 2019r. Pomimo znacznie wydłużonego terminu, nadal wiele firm nie jest przygotowana na posiadanie szerszej dokumentacji.

Raportowanie schematów podatkowych (Mandatory Disclosure Rules) od 2019 r.

Zmiany w Ordynacji Podatkowej obowiązujące od 1 stycznia 2019 r., będące implementacją dyrektywy Rady UE 2018/822 z dnia 25 maja 2018 r, zmieniającej dyrektywę 2011/16/UE w dziedzinie opodatkowania w odniesieniu do podlegających zgłoszeniu uzgodnień transgranicznych (dalej: DAC6), nakładają nowe obowiązki na polskich podatników – obowiązkowe ujawnianie organom podatkowym informacji o tzw. schematach podatkowych (tj. o działaniach mających lub mogących mieć wpływ na wysokość zobowiązania podatkowego).

Warto zauważyć, iż schematy podatkowe zgodnie z zapisami ustawy (podzielone na standaryzowany zwany również krajowym, transgraniczny, inny niż transgraniczny) rozumiane są jako czynność lub zespół powiązanych ze sobą czynności (w tym planowanych), których

Zmiany w Ordynacji Podatkowej obowiązujące od 1 stycznia 2019 r., będące implementacją dyrektywy Rady UE 2018/822 z dnia 25 maja 2018 r, zmieniającej dyrektywę 2011/16/UE w dziedzinie opodatkowania w odniesieniu do podlegających zgłoszeniu uzgodnień transgranicznych (dalej: DAC6), nakładają nowe obowiązki na polskich podatników – obowiązkowe ujawnianie organom podatkowym informacji o tzw. schematach podatkowych (tj. o działaniach mających lub mogących mieć wpływ na wysokość zobowiązania podatkowego).

Warto zauważyć, iż schematy podatkowe zgodnie z zapisami ustawy (podzielone na standaryzowany zwany również krajowym, transgraniczny, inny niż transgraniczny) rozumiane są jako czynność lub zespół powiązanych ze sobą czynności (w tym planowanych), których

(i) co najmniej jedna strona jest podatnikiem lub

(ii) które mają lub mogą mieć wpływ na powstanie lub niepowstanie obowiązku podatkowego (inaczej zwane uzgodnieniem),

a jednocześnie:

(1) spełniają kryterium głównej korzyści oraz posiadają jedną z ogólnych cech rozpoznawczych wymienionych w ustawie lub

(2) posiadają szczególną cechę rozpoznawczą, lub

(3) posiadają inną szczególną cechę rozpoznawczą.

Zgodnie z Ordynacją podatkową, schematy krajowe podlegają raportowaniu wówczas, gdy korzystający jest podmiotem kwalifikowanym – jego przychody, koszty lub aktywa przekraczają 10 mln euro lub schemat dotyczy rzeczy lub praw o wartości rynkowej powyżej 2,5 mln euro, lub korzystający jest powiązany z podmiotem spełniającym powyższe kryteria kwotowe.

Z kolei schematy transgraniczne podlegają zawsze raportowaniu (z pewnymi wyjątkami), bez względu na to, czy korzystający jest podmiotem kwalifikowanym, czy też nie, w sytuacji, gdy:

- główną lub jedną z głównych korzyści, którą korzystający spodziewa się osiągnąć w związku ze schematem, jest korzyść podatkowa, a dodatkowo spełniony jest przynajmniej jeden inny warunek z tzw. ogólnej cechy rozpoznawczej;

- bez względu na to, jaka jest główna korzyść ze schematu, jeżeli spełnia on co najmniej jeden z szeregu różnych warunków wymienionych w ustawie, np. występują zaliczane do kosztów płatności transgraniczne na rzecz podmiotów powiązanych położonych w rajach podatkowych.

Ponadto, na mocy nowych przepisów, w pierwszej kolejności zobowiązane do raportowania są podmioty, które zawodowo zajmują się przygotowywaniem, oferowaniem i wdrażaniem swoim klientom tych schematów.

W określonych przypadkach (lecz nie tak rzadkich) obowiązek ten przejdzie na samych podatników. Należy pamiętać, iż ustawa określa szeroki zakres informacji będących przedmiotem raportowania do organów wraz z surowymi karami za uchybienia w tym zakresie.

Brak zgłoszenia lub inna niezgodność z regulacjami w zakresie raportowania schematów podatkowych może wiązać się z karami pieniężnymi:

- do ok. 10 mln PLN w stosunku do podmiotu będącego promotorem,

- do ok. 20 mln PLN w przypadku osób odpowiedzialnych za dokonanie zgłoszenia.

Co więcej, podatnicy, których przychody lub koszty przekraczają kwotę 8 mln PLN w poprzednim roku podatkowym, mogą być zobowiązani wprowadzić wewnętrzną procedurę dotyczącą wypełniania zobowiązań wynikających z wdrożenia regulacji dyrektywy DAC6, w przeciwnym razie grozi im kara w wysokości do 2 mln PLN.

Dodatkowo, podatnicy (z udziałem wszystkich członków zarządu) w terminie złożenia deklaracji podatkowej obowiązani są informować organy podatkowe o jakichkolwiek czynnościach będących elementem schematu podatkowego oraz o wysokości uzyskanych korzyściach podatkowych.

Należy pamiętać, iż wprowadzone przepisy przewidują wsteczne raportowanie:

- w przypadku schematów transgranicznych, obejmuje to schematy, gdzie pierwszej czynności związanej z ich wdrażaniem dokonano po 25 czerwca 2018 roku,

- w przypadku schematów krajowych, gdzie pierwszej czynności dokonano po 1 listopada 2018 roku.

Od 1 stycznia 2019 termin raportowania wynosi co do zasady 30 dni.

Jednolity Plik Kontrolny

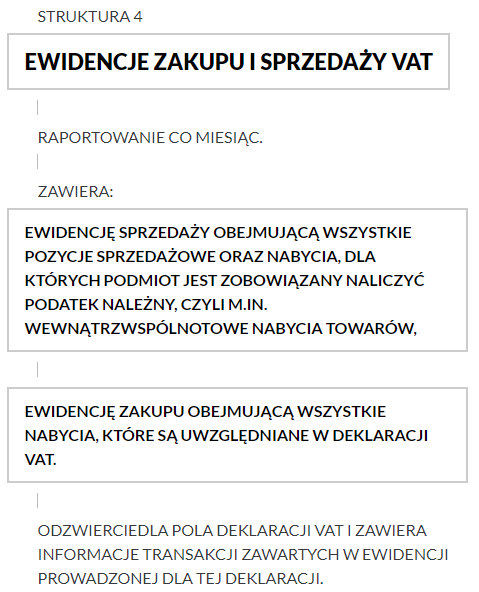

Co miesiąc do 25. dnia kolejnego miesiąca przedsiębiorcy raportują ewidencję VAT sprzedaży i zakupów. Na wezwanie organów skarbowych przedsiębiorcy raportują księgi rachunkowe.

Jak się przygotować na JPK?

Nowe wymagania będą wkrótce dotyczyć wszystkich podatników. Wskazujemy potencjalne obszary przygotowań:

- wyznaczenie osób odpowiedzialnych za wdrożenie JPK

- identyfikacja i weryfikacja źródeł danych, które należy udostępnić organom skarbowym

- wdrożenie procedur związanych z efektywnym nadzorem nad bieżącym ewidencjonowaniem faktur oraz innych dokumentów księgowych

- generowanie i weryfikacja poprawności wygenerowanych JPK

- wprowadzenie ewentualnych zmian w systemach raportowania podatkowego

Struktury logiczne, czyli co raportujemy?

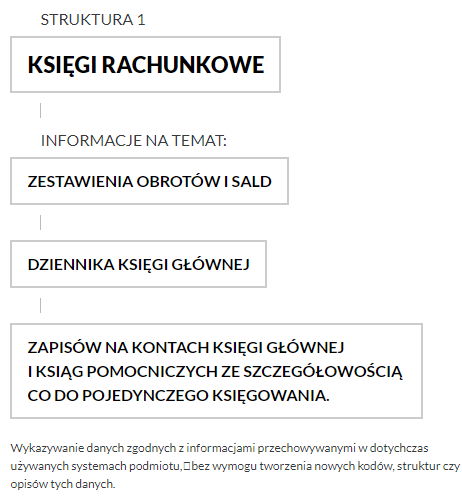

Jednolity plik kontrolny dla ksiąg rachunkowych:

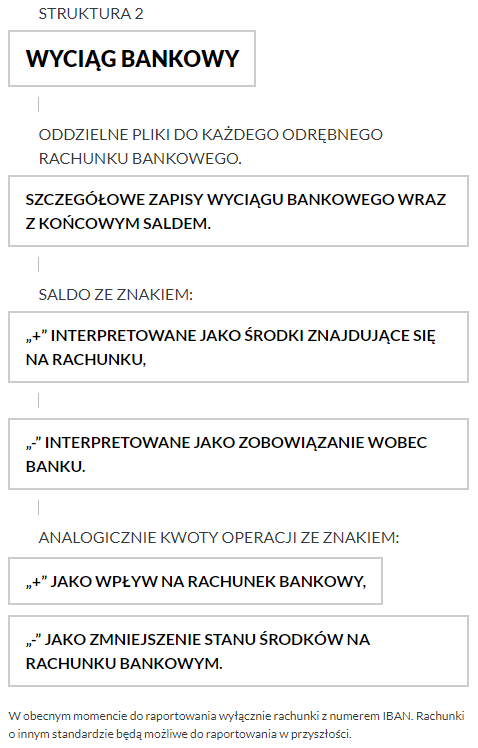

Jednolity plik kontrolny dla wyciągu bankowego:

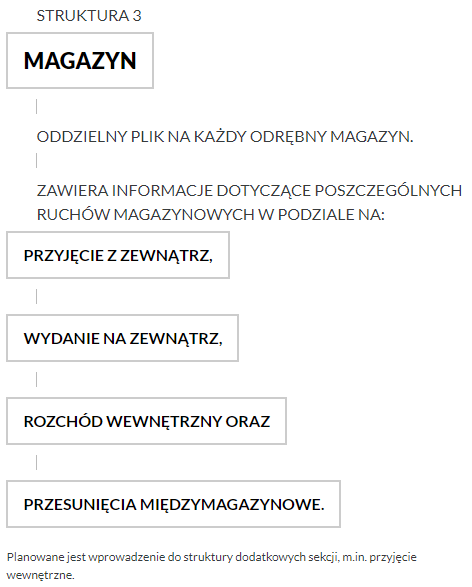

Jednolity plik kontrolny dla obrotu magazynowego:

Jednolity plik kontrolny dla ewidencji zakupu i sprzedaży VAT:

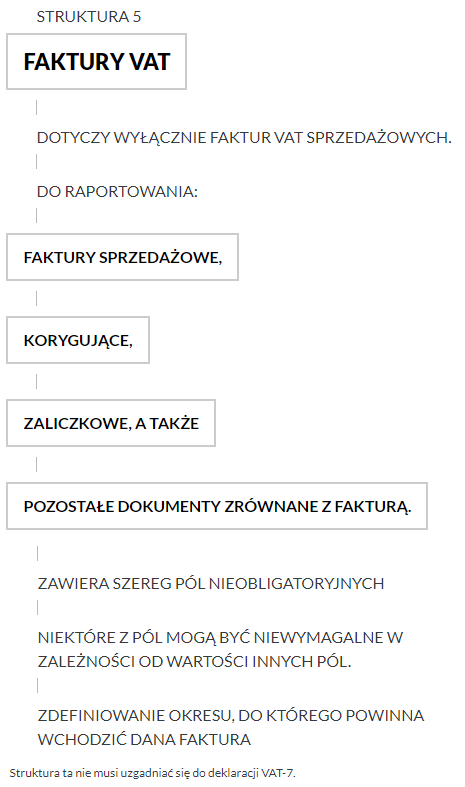

Jednolity plik kontrolny dla faktur VAT:

Jeśli powyższe informacje mogą mieć zastosowanie do Państwa działalności – zachęcamy do kontaktu.